App Annie发布了《游戏移动市场报告:2019年及未来将出现强劲增长》。该报告分为三个部分:移动游戏市场重点,热门游戏类别、区域重点和中国市场的影响,移动游戏的盈利能力。

游戏占App用户总使用时长的10%,2年增长率为30%

App Annie报告显示,过去两年来,App的用户总使用时长增长了50%。2018年,App全球总使用时长中,社交和通讯App占比50%,其2年增长率均为35%。视频播放和编辑类App占比15%,2年增长率在所有App中最高,为125%。

游戏所占比重一直稳步上升,2018年,游戏占App用户总使用时长的10%,2年增长率为30%。

全球用户平均每月玩2-5款游戏,游戏偏好差异显著

App Annie数据显示,2018年,全球用户平均每月玩2-5款游戏。

通过对特定市场智能手机用户的手游月均使用和安装数量调查发现,法国、英国、德国、美国、加拿大和日本的手机用户的手游平均安装数量较多,均在7款及以上,且这几个国家的手机用户,其月均安装游戏和使用游戏的占比大概为五五开。

中国手机用户月均安装游戏最少,为3款左右,月均使用的游戏在2款以上。

App Annie表示,用户的游戏偏好差异显著,因此涌现出从超休闲类到重度游戏等多样化游戏类别。

App商店中74%的收入来自游戏,游戏占App总下载量的1/3

2018年,游戏下载量占App总下载量的1/3,占比为33%,这表明了用户对体验新游戏的热切需求。用户在游戏上花费的时间,占总应用时间的10%,不过在各个国家/地区市场中,游戏的使用时长存在很大差异。

App Annie指出,App商店中74%的收入来自游戏,而这些购买行为中95%源于App内购买(与付费游戏相比)。

*全球iOS、Google Play和第三方商店数据、以及全球Android手机数据(不包括中国)

全球移动游戏使用时长呈稳步上涨趋势,移动游戏整体参与度也持续以每年约10%的速度增长。而这一方面由于现有玩家的参与度增加,与过去相比在游戏方面投入的时间增多。另一方面,用户群在不断扩大,特别是在首次接触智能手机的欠成熟市场。

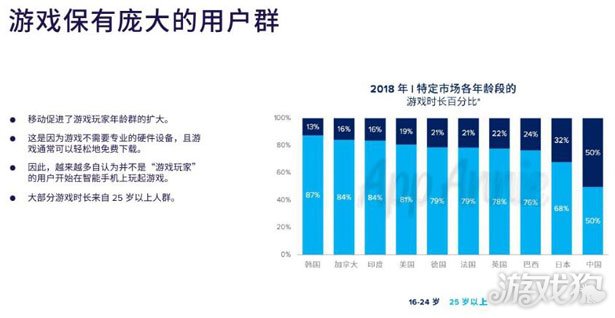

大部分游戏时长来自25岁以上人群

游戏玩家年龄群也在不断扩大。由于移动游戏不需要专业的硬件设备,且通常可以轻松地免费下载,因此,越来越多自认为并不是“游戏玩家” 的用户开始在智能手机上玩起游戏。

2018年特定市场各年龄段的游戏时长百分比显示,大部分游戏时长来自25岁以上人群。其中,韩国25岁以上用户占比最多,为87%;其次是加拿大,大部分时间都在玩游戏的25岁以上用户占比84%;第三是印度,占比84%。

而在App Annie所列的10个国家中,中国25岁以上占比是最少的。花大量时间在游戏上的群体,25岁以上和25岁以下的各占50%。

Google Play全球下载量份额达72%,App Store占全球总用户支出的64%

App Annie报告显示,截至2018年,Google Play上共发布超过160万款游戏,2018年,iOS 上共发布超过110万款游戏。

Google Play在全球下载量方面独占鳌头,2018年全球下载量份额达到72%。而App Store吸引了更多愿意花钱的人,在付费方面更占优势——占全球总用户支出的64%。

2018年,iOS和Google Play上游戏用户支出同比增长率达到15%,但这并不表明所有游戏类别都能保持这一速度。例如,竞速游戏用户支出增速是市场整体水平的7.9倍。冒险类游戏的增速与之类似,约是市场整体水平的5倍。

移动游戏用户支出是其他总和的1.2倍

App Annie指出,移动游戏的增速十分惊人,与其他游戏渠道相比尤其显著,掌上主机游戏与之相反,呈平稳下降趋势。

此外,移动游戏用户支出是PC/Mac、掌上主机、家庭主机游戏总和的1.2倍。仅仅数年时间便出现这一惊人的变化,这主要是因为移动渠道能够接触到各类想要玩游戏的用户。

热门游戏类别、区域重点和中国市场的影响

热门游戏类别:战术竞技+超休闲游戏

2018 年多玩家跨平台游戏增长迅猛。移动游戏首次在跨平台游戏领域站稳脚跟,代表例子为《绝地求生》和《堡垒之夜》。

超休闲游戏的崛起让很多自认为并不是“游戏玩家”的用户吸纳进来。由于该类游戏一般是通过广告而不是游戏体验本身的收入来进行盈利。低门槛让发行商和开发商有机会通过数字广告实现盈利。

中国发行商海外市场加速增长,新兴市场推动下载量增长

由于2018年政策方面的不确定性,中国的游戏发展受到一定影响。全球游戏用户支出方面,2018年相较于2017年,同比增长率为13%,然而中国市场的这个数据为4%,两者相比差距较大。

不过中国游戏发行商在海外市场却获得了加速增长,比如2年增长率,欧洲、中东和非洲达到90%,而美洲高达140%,亚太也获得了105%的增长。

下载量方面,印度、巴西、俄罗斯和印尼在游戏下载量方面成为新兴市场的领头羊,2018年下载量分别达51亿次、近30亿次、超20亿次及近20亿次。不过美国和中国仍然具有很大的增长潜力。

移动游戏的盈利能力

发行商数量在同步增加,泰国的发行商最为集中

中国市场目前是全球最大的游戏市场,游戏用户支出两年增长率为105%,其次是美国,为45%,日本排第三,为25%。

中美日也是全球三大游戏市场,占据了大部分用户支出。而全球用户支出排名前5的母公司,除了排名第五的Netmarble来自韩国,其他都是来自这些国家。

全球用户支出排名前5的母公司:1. 腾讯 2. 网易 3. 动视暴雪 4. BANDAI NAMCO 5. Netmarble

而在每位用户的游戏和App整体表现方面,日本居于首位。美国用户在超休闲游戏方面的比例较高,促进了数字广告收入的增加。

在这个不断增长的市场,尽管不断出现并购,但发行商的数量也在同步增加,并不像人们预计的那样集中化。从下图来看,泰国的发行商最为集中,其次日韩,而像美国、英国、德国、法国等西方成熟市场,都比较分散,各家发行商的获利机会相对平均。

2018年年流水超500万美元的移动游戏超1900款

成功的移动游戏不仅局限于排名前10、20或是50的头部产品,年流水超过500万美元的游戏数量仍在大幅增加,从2016年的1200款增长至2018年的1900款。今年,截止第一季度,这个数量已经接近500款。

在重磅游戏方面,《哈利波特:巫师联盟(Harry Potter: Wizards Unite)》无疑是其中之一,该AR游戏有望30天内创收1亿美元,所花费时长预测将仅次于AR游戏《精灵宝可梦GO》。

用户获取,许多发行商在特定游戏类别配置6个以上广告平台

与过去相比,广告主在每个游戏类别方面投资于更多的广告平台。许多发行商在特定游戏类别配置6个以上广告平台后,每次安装的成本效益更高。这说明分散投资往往比集中投资能取得更多的实质性结果。

此外,付费安装方面的支出在继续增加促使美国游戏下载量增加15%。