根据热云数据监测,Q3平均每月有6500+款手游进行买量,年度买量天花板再度被冲破。其中,年后开工(3月)与暑期(7月)成为手游买量“强力助推器”,两月的投放增长率分别达9%与10%,是最近9个月投放增量最高的月份。

暑期过后的9月手游买量激活用户数与激活率有明显下降。相比之下,9月的点击量却超过百亿。由此可见,受“暑期买量窗口影响”,手游买量市场“大(异常)点击行为”再次趁势上扬。

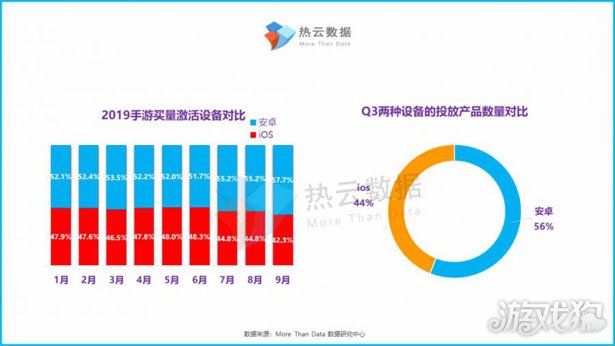

按激活用户的设备分布来看,Q3国内iOS激活设备占比逐月下滑。但根据数据与广告主在投放端的设备选择情况(右图),基本匹配。

Q3买量手游的类型分布上,角色扮演类手游数量超过6成,仍为买量No.1,模拟经营与休闲益智类手游排在2-3位。总体Top5较Q2的排名无任何变化,但根据手游类型的占比数据来看,休闲益智类的买量手游数进一步增长,为Q3投放增长率最高的手游类型。此外,买量市场中一直处于Top地位的手游类型,在Q3的买量市场仍实现增长,进一步挤占排名中游手游类型的占比。

新增买量手游聚焦“暑期市场”,7月份成为新加入手游队伍的“窗口期”。Q3共有2000+款手游新增投放,其中有接近四分之三的手游来自7-8月份。此外,新增买量手游Top3类型同样与Q3总体买量手游类型,保持一致。

按Q3各手游题材的买量App数量分布来看,魔幻题材手游取代仙侠,成为Q3投放手游最多的题材。其中,近一年以来手游买量Top5题材首次加入“生力军”——动漫题材且进入2019年以来动漫题材一直保持着较高速度的增长。

各题材投放增量上,西游题材成为Q3上涨最快的买量手游题材且其主要来自于7-8月的暑期投放。相比之下,从9月开始,宫廷与仙侠题材手游的买量开始发力,并在增长率Top5题材中排在3-4位。

按Q3手游买量的创意组维度,热云数据共监测到200W+个创意组数据且较之Q2增长22%。相比投放产品数量情况,Q3手游投放创意组数据更多聚焦在7-8月的暑期。此外,在经过“买量沉默”的6月份后,7月的手游买量市场实现明显上涨,增幅达到46%。

卡牌类型手游Q3“强势回归”,投放创意组数量超越休闲类手游,与角色扮演、模拟经营类手游位列Top3。此外,角色扮演类手游不仅仍排名首位,而且停止连续3个季度(2018Q4—2019Q2)投放创意组占比的下降态势。相比之下,休闲益智类手游虽投放产品数占比提升,但总体投放创意组数量较Q2有明显下降。随着上半年《消灭病毒》、《全民漂移》等“头部玩家”的买量力度逐渐减弱,Q3休闲类买量手游越发出现“平分秋色”的买量局面。

《复古传奇》成为Q3国内手游投放量的NO.1。Top20中角色扮演类游戏占比达到一半,休闲与模拟经营类占比位居其后。

5款Top1的手游中《全民漂移》与《塞尔之光》为本年度新增投放手游。其中《全民漂移》虽仍居休闲类No.1,但其投放量有了明显下降并与排名之后的买量手游差距逐渐缩小。

根据Q1-Q3手游买量Top500的投放量分别占各投放梯队的比例,2019年手游买量市场“几家独大”的局面逐渐瓦解并开始出现“长尾化”趋势,尾部买量游戏的投放比重已达3成。腰部买量手游的占比趋势相对稳定。因此,Q3手游买量竞争加剧,头部化占比接连下降。

此外,根据Top500各类型手游在“头-腰-尾”三个梯队中的占比分布来看,卡牌类以及休闲益智类的手游数量在头部梯队占比最高。卡牌与休闲益智类手游分别约有20%的手游位列Q3手游买量的“头部梯队”;塔防类与动作类手游更多聚焦在“腰部”,二者占比分别达到60%、40%。

Q3手游投放视频素材的投放占比接近7成,比例进一步提升。按设备投放素材类型对比来看,单图与视频素材在两设备上的投放占比大致相同。相对而言,iOS设备投放视频素材的占比略高于安卓设备。

以下是Q3热门手游投放创意组Top(图片素材)以及播放、点赞、转发量Top(视频素材)展示。